L’impennata delle azioni di GameStop negli ultimi giorni di gennaio ha causato una frenesia senza precedenti. Chiunque nel mondo del gaming è stato esposto a termini come hedge fund, shorting e short squeeze, senza il tempo di capire cosa fossero esattamente.

Questo tsunami di informazioni ha offuscato gli eventi, e tuttora ai più non è chiaro chi ne sia uscito vincitore. Reddit ha sconfitto il capitalismo? RobinHood è controllata dai poteri forti? Su r/wallstreetbets sono tutti milionari ora? Domande legittime, a cui cercheremo di dare risposte che un gamer qualunque possa capire.

Perché buona parte degli articoli che tentano di spiegare la situazione al momento sono diretti ad un pubblico “normale”. Ma nessuno sta spiegando la situazione ai diretti interessati, gente che magari segue r/wallstreetbets e che di sicuro, in un modo o nell’altro, è legata alla cultura del gaming.

Tutorial

Ci piace pensare di non aver bisogno dei tutorial. Ma poi regolarmente ci troviamo a schiacciare tasti a caso e a scoprire dopo venti ore di gioco che se premi due volte cerchio fai il doppio salto. Quindi sopportate questi paragrafi, per capire di cosa stiamo parlando.

Darò per scontato che tutti sappiano cosa sia un’azione e come funzioni la legge della domanda e dell’offerta. Questo detto, ecco quattro concetti semplici per andare avanti in questa partita senza intoppi.

Fondi di investimento ed hedge fund, i minion e i boss

I fondi di investimento sono istituzioni a cui le persone danno i propri soldi perché li investano. Buona parte dei fondi servono ad avere una piccola rendita abbastanza sicura, ma sono legati ad un certo mercato. Se quel mercato va male, anche il fondo va male. A meno che il fondo in questione non sia un hedge fund.

In italiano li chiamiamo fondi speculativi, ma letteralmente significa fondi a siepe. Sono fondi di fondi, complessi sistemi di investimento che servono a non rischiare nulla. Per mettere le cose in scala, se un fondo speculativo perde il 2% del suo valore in un anno è un disastro. Se i fondi normali sono i minion, gli hedge fund sono i boss con tantissima vita.

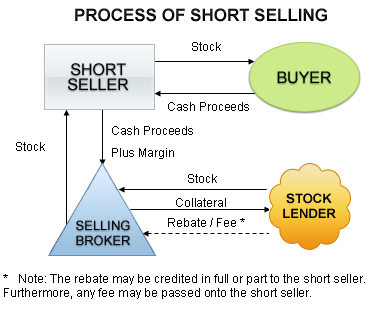

Lo short selling, o vendite allo scoperto, la mossa preferita dei boss

Se l’hedge fund è il boss, lo short selling è la sua mossa preferita. È una roba al limite del cheating, con cui guadagni da azioni che stanno andando male. Ecco come funziona: i grandi squali di Wall Street (segnateveli, torneranno) hanno tantissime azioni diverse, e alcune di queste vanno male. Invece di disperarsi, le danno a un broker (tizio che investe di lavoro) che le presta a qualcuno, solitamente un fondo.

Qui avviene la vendita allo scoperto vera e propria. Il fondo vende queste azioni, mettiamo a 1000 euro, aspetta che il prezzo cali e le ricompra a 800. Così ha le stesse azioni che il broker gli aveva prestato e 200 euro in più. Il broker si tiene una parte dei soldi e torna le azioni al suo proprietario con un piccolo guadagno.

Lo short squeeze, la contromossa che può sconfiggere il boss

E cosa succede se durante una vendita allo scoperto il prezzo invece di scendere, sale? Il fondo ci perde, molto semplicemente. Le vendite allo scoperto sono operazioni rischiose, perché hanno una perdita potenzialmente infinita. Sono una mossa che fa molti danni, ma che abbassa le difese del boss. E se vuoi approfittare di questa debolezza momentanea, devi usare lo short squeeze.

Immaginate che dopo che un fondo ha venduto allo scoperto le sue azioni, quelle invece di calare si impennino di valore. Ora il fondo vuole ricomprarle al più presto, per limitare le perdite. Ma se compri le azioni ne aumenti la domanda, e quindi ne aumenti il valore.

I fondi sono con le spalle al muro: per limitare i danni devono comprare, ma se comprano si fanno più danni. È un circolo vizioso, come una combo difficilissima che Reddit è riuscito in qualche modo ad eseguire. E ha tolto ad un fondo in particolare il 15% della vita. In una settimana.

La camera di compensazione, o clearing house, le pozioni di cura

In tutte queste operazioni il broker è l’individuo che rischia di più. Sta nel mezzo, compra e vende azioni anche con soldi suoi, e se le cose vanno male può anche finire in bancarotta. Per questo esistono le camere di compensazione, o clearing house. Sono casse in cui i broker mettono una certa quantità di soldi in modo da avere una riserva di liquidità in caso le cose vadano male.

Come una pozione di cura collettiva cui i broker possono attingere quando vengono malmenati dal mercato. Ma ovviamente non tutti mettono i la stessa quantità di soldi in queste casse. Più il tuo lavoro è rischioso e più azioni compri e vendi, più soldi devi mettere.

Ok, abbiamo finito, ora passiamo all’azione.

Reddit contro il boss, come è andata davvero

La narrativa che vedo prevalere su internet è questa: Reddit stava prendendo a calci i fondi a botte di short squeeze insieme al suo NPC, la app di brokeraggio Robinhood. Ma quando tutto stava andando bene, Robinhood ha bloccato tutte le transazioni, tradendo i redditor e vendendosi al boss. Topo 10 anime betrayals, manipolazione del mercato, tutti molto arrabbiati. Ma la realtà è diversa.

Per usare lo short squeeze e configgere il boss, Reddit ha bisogno di un NPC, un broker che compri le azioni di GameStop. Insomma per castare questa spell ci vuole un sacco di mana, e questo mana lo fornisce proprio Robinhood.

La app Robinhood è un broker piuttosto piccolo e tranquillo normalmente. Non è un NPC di livello 100, è il mago che trovi nella prima città del gioco. Quindi versa pochi soldi alla sua clearing house. Tutto d’un tratto però si è messo a fare short squeeze, un’operazione rischiosissima.

Così la sua camera di compensazione vedendolo impegnato in una operazione ad alto rischio ha chiesto garanzie, che significa più soldi. Per questa ragione Robinhood ha impedito di continuare a comprare azioni di GameStop. Aveva bisogno di tempo per trovare i soldi da dare alla sua clearing house.

È andata da banche e fondi suoi azionista a chiedere aiuto, e questi glie l’hanno dato. Quindi di fatto Robinhood è stata pagata per poter continuare a comprare azioni, non per smettere. Insomma, state maltrattando un povero NPC che ha tentato di aiutarvi.

Proprio nelle ore che Robinhood ha perso a trovare i soldi da mettere nella sua camera di compensazione, a bere la sua pozione di cura, anche il boss si è curato, ed è nato un altro equivoco. Il fondo che ha iniettato liquidità in quelli più colpiti, insomma l’healer del boss, si chiama Citadel. Alcuni hanno notato che Robinhood vende le informazioni delle operazioni dei suoi utenti a Citadel Security, e hanno concluso che in realtà in nostro NPC lavora per il nemico.

Questo modello di business, vendere informazioni, forse non è proprio 100% legale, ci sono indagini in corso a riguardo da mesi. Ma il problema è che Citadel e Citadel Security non sono la stessa cosa. Hanno solo lo stesso fondatore, ma sono entità distinte. Quindi no, Robinhood non lavora per il nemico. Almeno non in questo caso.

È comunque lecito pensare che il risultato sia stato una vittoria. Il fondo è stato sconfitto, Reddit ha fatto un sacco di soldi, Wall Street ha paura dei piccoli. Vittoria del popolo!

Eeehhh… non proprio.

Il Boss segreto

Ve li ricordate gli squali del tutorial? Quelli che possiedono le azioni su cui si fa short selling? Ecco, ora guardate tutta la vicenda dal loro punto di vista.

Sono passati da un giorno all’altro da avere enormi quantità di azioni che valgono nulla, a possedere parti rilevanti di uno dei titoli più ricchi del momento, senza fare niente. Il vero boss sono loro.

Loro, che mentre tutti compravano, hanno venduto tutto a 500 dollari a azione, facendo profitti miliardari. Insomma, sconfiggendo il boss, Reddit ha evocato un potentissimo boss segreto, che sta per annichilire tutti.

Quando questi squali faranno la loro mossa, e parzialmente l’hanno già fatta, il titolo di GameStop tornerà al valore che aveva prima di questa speculazione. Un valore che riflette le condizioni pessime dell’azienda, che è in crisi da anni.

/cdn.vox-cdn.com/uploads/chorus_asset/file/22277376/Screen_Shot_2021_02_02_at_3.57.08_PM.png) E tutti i redditor fedeli al meme “Hold to the Moon” non venderanno e si ritroveranno con un sacco di azioni che non valgono nulla. Qui sorge il vero problema, qui il gioco diventa reale.

E tutti i redditor fedeli al meme “Hold to the Moon” non venderanno e si ritroveranno con un sacco di azioni che non valgono nulla. Qui sorge il vero problema, qui il gioco diventa reale.

Molti dei piccoli investitori che sono saliti sul treno di GameStonk hanno usato quella che in gergo si chiama leva, leverage in inglese. Di fatto si sono indebitati per poter aumentare la portata delle loro operazioni.

La logica dietro a questo comportamento è semplice: vedi un’occasione ma hai relativamente pochi soldi, allora te ne fai prestare tantissimi, con la prospettiva di moltiplicarli giocando in borsa e poi tornare il prestito.

Ma ora il boss segreto sta per disintegrare i guadagni di queste perone che si troveranno indebitate fino al collo. Perderanno i loro risparmi, e non per qualche ideale come alcuni vanno in giro a dire in questi giorni, ma per un meme.